PROJEKT ZAŁOŻEŃ PROJEKTU USTAWY O KREDYTACH ZWIĄZANYCH Z NIERUCHOMOŚCIAMI

Treść

Warszawa, dnia 27 lutego 2015 r.

W związku z trwającym w Ministerstwie Finansów procesem legislacyjnym nad projektem założeń projektu ustawy o kredytach związanych z nieruchomościami Polska Federacja Stowarzyszeń Rzeczoznawców Majątkowych zasygnalizowała obszary problemowe związane z tym projektem dotyczące wyceny nieruchomości, niezależności rzeczoznawców, charakteru opracowań dokumentujących proces wyceny, a także części projektowanych definicji.

Analizowany projekt jest związany z implementacją Dyrektywy Parlamentu Europejskiego i Rady 2014/17/UE z dnia 4 lutego 2014 r. w sprawie konsumenckich umów o kredyt związanych z nieruchomościami mieszkalnymi i zmieniającej dyrektywy 2008/48/WE i 2013/36/UE oraz rozporządzenie (UE) nr 1093/2010 (Dz. U. UE L060 z dnia 28 lutego 2014 r.), zwaną dalej dyrektywą.

Zgodnie z art. 19 ust. 1 dyrektywy „państwa członkowskie zapewniają, by na ich terytoriach opracowywano wiarygodne standardy wyceny nieruchomości mieszkalnych dla celów udzielania kredytów. Państwa członkowskie nakładają na kredytodawców wymóg zapewniania, by takie standardy były stosowane podczas przeprowadzania wyceny nieruchomości lub by podejmowały rozsądne działania zmierzające do zapewnienia, by takich standardów przestrzegano, gdy wycenę przeprowadza strona trzecia. Gdy organy krajowe są odpowiedzialne za regulowanie działalności niezależnych rzeczoznawców przeprowadzających wyceny nieruchomości, zapewniają by działali oni zgodnie z obowiązującymi przepisami krajowymi”.

Z zapisów tych jednoznacznie wynika, że gdy organy krajowe są odpowiedzialne za regulowanie działalności niezależnych rzeczoznawców przeprowadzających wyceny nieruchomości, to zapewniają one, aby działali oni zgodnie z obowiązującymi przepisami krajowymi. Z taką sytuacja mamy do czynienia w naszym kraju. Należy przypomnieć, że zagadnienia związane z wyceną nieruchomości uregulowane zostały w Polsce w ustawie z dnia 21 sierpnia 1997 r. o gospodarce nieruchomościami (tekst jednolity Dz.U. z 2014 r. poz. 518 z późn. zm.) – zwanej dalej ugn. Zgodnie z art. 4 ugn pod pojęciem „wycena nieruchomości” należy rozumieć postępowanie, w wyniku którego dokonuje się określenia wartości nieruchomości. W przepisie tym zdefiniowano również takie zagadnienia jak „określanie wartości nieruchomości” (tj. określanie wartości nieruchomości jako przedmiotu prawa własności i innych praw do nieruchomości) oraz „szacowanie nieruchomości” (oznaczające czynności związane z określaniem wartości nieruchomości).

Niezwykle ważne z punktu widzenia tematu niniejszego wystąpienia są zapisy zawarte w art. 7 ugn, zgodnie z którymi, jeżeli istnieje potrzeba określenia wartości nieruchomości, wartość tę określają rzeczoznawcy majątkowi, o których mowa w przepisach rozdziału 1 działu V tej ustawy. Zgodnie z art. 174 ust. 2 ugn rzeczoznawcą majątkowym jest osoba fizyczna posiadająca uprawnienia zawodowe w zakresie szacowania nieruchomości, nadane w trybie przewidzianym przez tą ustawę. Rzeczoznawca majątkowy dokonuje określania wartości nieruchomości, a także maszyn i urządzeń trwale związanych z nieruchomością.

Uprawnienia zawodowe w zakresie szacowania nieruchomości nadaje minister właściwy do spraw budownictwa, lokalnego planowania i zagospodarowania przestrzennego oraz mieszkalnictwa osobie fizycznej, która spełnia określone w tej ustawie wymogi (m.in. posiada pełną zdolność do czynności prawnych; nie była karana za przestępstwo przeciwko działalności instytucji państwowych oraz samorządu terytorialnego, za przestępstwo przeciwko wymiarowi sprawiedliwości, za przestępstwo przeciwko wiarygodności dokumentów, za przestępstwo przeciwko mieniu, za przestępstwo przeciwko obrotowi gospodarczemu, za przestępstwo przeciwko obrotowi pieniędzmi i papierami wartościowymi lub za przestępstwo skarbowe; posiada wyższe wykształcenie; ukończyła studia podyplomowe w zakresie wyceny nieruchomości; odbyła co najmniej 6-miesięczną praktykę zawodową w zakresie wyceny nieruchomości; przeszła z wynikiem pozytywnym postępowanie kwalifikacyjne, w tym złożyła egzamin dający uprawnienia w zakresie szacowania nieruchomości).

Z kolei z art. 198 ugn wynika, że kto prowadzi bez uprawnień zawodowych działalność zawodową w zakresie rzeczoznawstwa majątkowego, polegającą na określaniu wartości nieruchomości, a także maszyn i urządzeń trwale związanych z nieruchomością - podlega karze aresztu, ograniczenia wolności albo grzywny. Takiej samej karze podlega podmiot, który powierza wykonywanie czynności w zakresie rzeczoznawstwa majątkowego osobie nieposiadającej uprawnień zawodowych w zakresie szacowania nieruchomości.

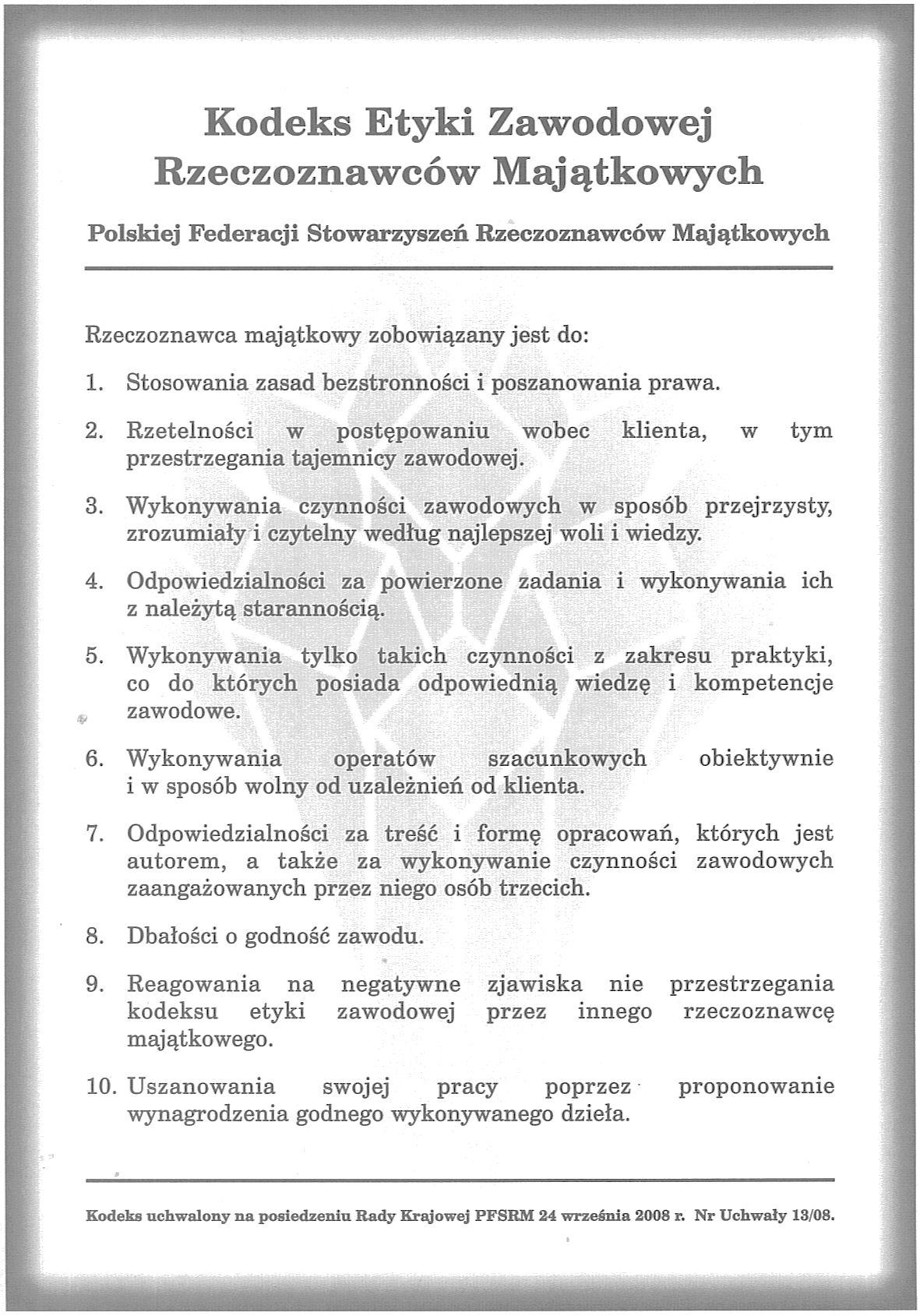

Warto również przypomnieć, że zgodnie z art. 175 ugn rzeczoznawca majątkowy jest zobowiązany do wykonywania czynności zawodowych zgodnie z zasadami wynikającymi z przepisów prawa i standardami zawodowymi, ze szczególną starannością właściwą dla zawodowego charakteru tych czynności oraz z zasadami etyki zawodowej, kierując się zasadą bezstronności w wycenie nieruchomości. Natomiast standardy zawodowe ustalają organizacje zawodowe rzeczoznawców majątkowych w uzgodnieniu z ministrem właściwym do spraw budownictwa, lokalnego planowania i zagospodarowania przestrzennego oraz mieszkalnictwa. Komunikat o uzgodnieniu standardów zawodowych zamieszcza się w Dzienniku Urzędowym ministra właściwego do spraw budownictwa, gospodarki przestrzennej i mieszkaniowej. Stosowny standard zawodowy rzeczoznawców majątkowych „Wycena dla zabezpieczenia wierzytelności” został uzgodniony z właściwym Ministrem (Komunikat Ministra Infrastruktury z dnia 4 stycznia 2010 r. opublikowany z Dzienniku Urzędowym Nr 1 poz. 1 z dnia 8 stycznia 2010 r.). Standard ten stosuje się we wszystkich wypadkach ilekroć nieruchomość została lub będzie obciążona ograniczonym prawem rzeczowym stanowiącym zabezpieczenie wierzytelności, w szczególności przy udzielaniu kredytu, pożyczki lub innego produktu przez banki, instytucje finansowe lub instytucje kredytowe.

Z powyższego jednoznacznie wynika, że jeżeli zachodzi potrzeba określania wartości nieruchomości dla potrzeb zabezpieczenia wierzytelności kredytodawcy to wartość taką powinni określać rzeczoznawcy majątkowi z uwzględnieniem zasad zawartych w przepisach prawa (w ugn, rozporządzeniu Rady Ministrów z dnia 21 września 2004 r. w sprawie wyceny nieruchomości i sporządzania operatu szacunkowego), a także uzgodnionego z właściwym Ministrem standardu zawodowego „Wycena dla zabezpieczenia wierzytelności”.

Trudność w jednoznacznym i bezpośrednim ustosunkowaniu się do analizowanego projektu założeń projektu ustawy o kredytach związanych z nieruchomościami w części odnoszącej się do standardów zawodowych polega na tym, że w jednym miejscu projektodawca wskazał, że „(…) należy stwierdzić, że w zakresie standardów wyceny stosowanych w Polsce, przepisy zostały zharmonizowane z wymogami Unii Europejskiej” (str. 33 projektu), żeby jednocześnie kilka zadań dalej stwierdzić, że proponuje się określić aby wycena była wykonywana w oparciu o Europejskie Standardy Wyceny (str. 34 projektu). W tym miejscu należy jeszcze raz podkreślić, że w Polsce następuje prawne regulowanie działalności rzeczoznawców majątkowych, a odpowiednie organy (czyt. minister właściwy do spraw budownictwa, lokalnego planowania i zagospodarowania przestrzennego oraz mieszkalnictwa) zapewniają, żeby działali oni zgodnie z obowiązującymi przepisami krajowymi, a także nadzorują poprzez procedurę uzgodnienia obowiązujących w Polsce standardów zawodowych rzeczoznawców majątkowych (art. 175 ust. 6 ugn).

Zgodnie z art. 19 ust. 2 dyrektywy „państwa członkowskie zapewniają, by wewnętrzni i zewnętrzni rzeczoznawcy przeprowadzający wyceny byli odpowiednio wykwalifikowani i wystarczająco niezależni w procesie zawierania umów o kredyt, aby przedstawić bezstronną i obiektywną wycenę, która zostanie udokumentowana na trwałym nośniku, a także by kredytodawcy posiadali kopię tej dokumentacji.

Wydaje się zasadnym, aby uwzględniając całość obowiązujących w Polsce regulacji prawnych, co jednocześnie będzie zgodne z dyrektywą, jednoznacznie wskazać w projektowanej ustawie, że pod pojęciem „niezależnego rzeczoznawcy” („wystarczająco niezależnego” w rozumieniu dyrektywy i to zarówno tzw. wewnętrznego, jak i zewnętrznego) należy rozumieć wyłącznie rzeczoznawcę majątkowego. Problem jest o tyle istotny, że w ostatnich latach część środowiska bankowego, zaczęła pojęcie „niezależnego rzeczoznawcy”, interpretować bardzo rozszerzająco i miało to miejsce na bazie zapisów uchwały nr 76/2010 Komisji Nadzoru Finansowego z dnia 10 marca 2010 r. w sprawie zakresu i szczegółowych zasad wyznaczania wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka (Dziennik Urzędowy Komisji Nadzoru Finansowego z 2010 roku, Nr 2, poz. 11 z późń. zm.). Przykładem takiego stanu rzeczy może być informacja zamieszczona na stronie internetowej utworzonego pod auspicjami Związku Banków Polskich, Systemu Analiz i Monitorowania Rynku Obrotu Nieruchomościami AMRON (www.amron.pl), gdzie stwierdzono, że „niezależnym rzeczoznawcą” może „być pracownik banku nieposiadający uprawnień do wykonywania zawodu rzeczoznawcy majątkowego”. Co prawda w stanowisku Komisji Nadzoru Finansowego przesłanym do Polskiej Federacji Stowarzyszeń Rzeczoznawców Majątkowych (pismo znak DRB/DRB_i/7111/33/15/2012/2013/MS z dnia 07.06.2013 roku) stwierdzono m.in.: „W Uchwale zostało użyte pojęcie niezależnego rzeczoznawcy w kontekście wyceny oraz aktualizacji wyceny. Ponadto, par. 34 pkt. 2 lit. f Załącznika nr 17 do Uchwały wskazuje, że za niezależnego rzeczoznawcę uznaje się osobę posiadającą kwalifikacje, umiejętności i doświadczenie konieczne do przeprowadzenia wyceny, niezależną od procesu decyzyjnego w sprawie udzielenia kredytu. Należy jednoznacznie podkreślić, że wycena nieruchomości oraz aktualizacja wyceny, sporządzona przez rzeczoznawcę powinna być wykonana zgodnie z obowiązującym porządkiem prawnym. Pomimo, iż ustawa o gospodarce nieruchomościami, która reguluje materię dotyczącą określania wartości nieruchomości, nie posługuje się pojęciem rzeczoznawcy niezależnego, to zgodnie z art. 7 ww. ustawy, za taką osobę należy uznać rzeczoznawcę majątkowego”, tym niemniej wydaje się zasadnym, celem uniknięcia podobnych problemów interpretacyjnych w przyszłości, jednoznaczne uregulowanie tego zagadnienia w projektowanej ustawie.

Wydaje się zasadnym, aby pod pojęciem „niezależnego rzeczoznawcy” („wystarczająco niezależnego” w rozumieniu dyrektywy) rozumieć również rzeczoznawcę majątkowego, który nie jest powiązany z instytucją kredytującą długookresową umową na dokonywanie wycen nieruchomości, co może prowadzić do ograniczenia jego niezależności. Ograniczenie to powinno dotyczyć również przedsiębiorców świadczących usługi w zakresie szacowania nieruchomości, u których rzeczoznawcy majątkowi wykonują zawód w ramach stosunku pracy lub umowy cywilnoprawnej. W ostatnim czasie mamy do czynienia z bardzo niepokojącą sytuacją, w której część instytucji kredytowych akceptuje operaty szacunkowe wyłącznie od wskazanych przez nie podmiotów, które zawarły umowy na wyłączną obsługę danego banku w tym zakresie.

W analizowanym projekcie założeń projektu ustawy o kredytach związanych z nieruchomościami przywołano, że na potrzeby instytucji kredytowych oraz inwestycyjnych w rozporządzeniu Parlamentu Europejskiego i Rady (UE) nr 575/2013 z dnia 26 czerwca 2013 r. w sprawie wymogów ostrożnościowych dla instytucji kredytowych i firm inwestycyjnych, zmieniające rozporządzenie (UE) nr 648/2012 (Dz. Urz. UE L 176 z dnia 27 czerwca 2013 r.) wprowadzono definicję wartości rynkowej nieruchomości. Wartość ta w odniesieniu do nieruchomości oznacza szacunkową kwotę, jaką w dniu wyceny można uzyskać za nieruchomość w transakcji sprzedaży zawieranej na warunkach rynkowych pomiędzy kupującym a sprzedającym, którzy mają stanowczy zamiar zawarcia umowy, działają z rozeznaniem i postępują rozważnie oraz nie znajdują się w sytuacji przymusowej. Jednocześnie w motywie (26) dyrektywy, wskazano, że ważne jest zapewnienie, by nieruchomość mieszkalna była odpowiednio wyceniona przed zawarciem umowy o kredyt oraz – w szczególności jeżeli wycena dotyczy pozostałej do spłaty części zobowiązania konsumenta – w razie zaległości w spłacie. W tym miejscu należy podkreślić, że odnotowuje się przypadki różnego podejścia do wyceny nieruchomości przez banki. Wynika to po części z zapisów Rekomendacji S, dotyczącej dobrych praktyk w zakresie zarządzania ekspozycjami kredytowymi finansującymi nieruchomości oraz zabezpieczonymi hipotecznie, wydanej przez Komisję Nadzoru Finansowego w dniu 18 stycznia 2011 roku. W słowniczku pojęć zamieszczonym w tej rekomendacji zawarto m.in. definicje odnoszące się do określania wartości nieruchomości, przykładem może być ocena wartości nieruchomości stanowiąca w rozumieniu tej rekomendacji oszacowanie przez bank aktualnej wartości nieruchomości stanowiącej zabezpieczenie kredytu, dokonane w oparciu o metody statystyczne lub na podstawie analizy rynku nieruchomości na dzień dokonania oceny oraz wartość rynkowa nieruchomości, która oznacza wartość nieruchomości ustaloną zgodnie z art. 151 ugn.

Z powyższego zestawienia może wynikać, że Komisja Nadzoru Finansowego wprowadziła nowy rodzaj wartości nieruchomości, tzw. „aktualną wartość nieruchomości”, nie uregulowaną dotychczas w przepisach, która może zostać określona nie przez rzeczoznawcę majątkowego, ale przez sam bank. Natomiast procedura określania wartości tych nieruchomości została nazwana „oceną wartości nieruchomości”. Określenie wartości nieruchomości stanowiącej zabezpieczenie kredytu ma być dokonane w oparciu o metody statystyczne lub na podstawie analizy rynku nieruchomości na dzień dokonania oceny. Należy zauważyć, że z art. 149 ugn wynika, że przepisy rozdziału 1 „Określanie wartości nieruchomości” działu IV tej ustawy pt. „Wycena nieruchomości” stosuje się do wszystkich nieruchomości, bez względu na ich rodzaj, położenie i przeznaczenie, a także bez względu na podmiot własności i cel wyceny, z wyłączeniem określania wartości nieruchomości w związku z realizacją ustawy o scalaniu i wymianie gruntów. Podkreślenia wymaga fakt, że żaden przepis prawa nie wprowadził innego rodzaju wartości dla nieruchomości stanowiących przedmiot zabezpieczenia kredytu. Tym samym wartość nieruchomości stanowiącej przedmiot zabezpieczenia kredytu powinna odpowiadać wartościom, o których mowa w art. 150 ust. 1 pkt 1 i 2 ugn.

Zdarza się również, że za wycenę nieruchomości w sektorze bankowym przyjmuje się różne opracowania nie będące operatem szacunkowym, a przecież prawnie zastrzeżoną formą opinii o wartości rynkowej jest operat szacunkowy, co wprost wynika z art. 156 ugn.

Tym samym wydaje się zasadnym, aby w projektowanej ustawie kwestie te zostały jednoznacznie uregulowane z uwzględnieniem całości obowiązujących w Polsce regulacji prawnych, co jednocześnie będzie stanowiło wypełnienie wskazań zawartych w dyrektywie.

Wydaje się również oczywistym, że jeżeli w okresie kredytowania zachodzi potrzeba określenia wartości nieruchomości (bez względu na przyjętą terminologię w rekomendacjach Komisji Nadzoru Finansowego), to wartość ta powinna zostać określona przez rzeczoznawcę majątkowego i stosowny zapis powinien się naszym zdaniem znaleźć w projektowanej ustawie. Ponieważ jednak ostateczna ocena ryzyka, związanego z zabezpieczeniem wierzytelności należy w każdym przypadku do wierzyciela, to istotne znaczenie ma tworzenie przez banki baz danych dotyczących rynku nieruchomości (zarówno wewnętrznych jak i zewnętrznych). Funkcjonowanie tego typu baz danych może być w znacznym stopniu pomocne w analizie zmian zachodzących na rynku nieruchomości, w tym monitorowaniu poziomu cen, celem oceny ewentualnych zmian wartości zabezpieczenia na nieruchomości posiadanych przez bank ekspozycji kredytowych, a tym samym może sprzyjać zwiększeniu jakości utrzymywanych przez banki zabezpieczeń hipotecznych. Jednak analiza rynku nieruchomości i monitorowanie zmian cen na rynku nieruchomości nie może być utożsamiana z pojęciem wyceny nieruchomości, zdefiniowanym w ustawie o gospodarce nieruchomości, rozumianym jako postępowanie, w wyniku którego dokonuje się określenia wartości nieruchomości.

W tym miejscu chcielibyśmy stwierdzić, że nasze wątpliwości budzi również zamiar wprowadzenia nowej definicji „nieruchomości”. Wydaje się, że aktualnie stosowana definicja „nieruchomości” wynikająca z prawa cywilnego, jest wystarczająca i nie wymagająca modyfikacji.

Przywołane w naszym wystąpieniu postulaty, mają na celu ograniczenie wątpliwości interpretacyjnych aktualnie obowiązujących regulacji, z jednoczesnym uwzględnieniem rozwiązań wynikających z dyrektywy Parlamentu Europejskiego i Rady 2014/17/UE z dnia 4 lutego 2014 r.

Opracował: Krzysztof Gabrel

W załączniku przedstawiamy pismo PFSRM z dnia 27 lutego 2015 roku skierowane do Pana Mateusza Szczurka Ministra Finansów.

dodano: Piątek, 27/02/2015 11:11

ostatnia aktualizacja: Wtorek, 25/10/2016 11:13